物企上市热潮渐褪,万物云逆势冲刺IPO

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源: 时代周报

物业赛道头部企业万物云,再向资本市场迈出关键一步。

3月7日,证监会披露万物云提交的《股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票派生的形式)审批》。目前,万物云上市已进入“进度跟踪”阶段,此后将正式向香港联交所提交招股书。

从首次宣布上市到向证监会提交审批用时122天,万物云上市工作效率颇高。但在投资者眼里,随着物业股热潮渐褪,当下并非上市良机。

一名长期跟踪物业板块的港股分析师对时代周报记者表示,过去物业赛道可选标的少,头部企业受热捧。但受房地产行业下行影响,机构认为对物业企业成长性不足,今年以来物业股降温明显。

万物云上市,或为低迷的物业赛道带来新生机。

从规模看,万物云在管面积和合约面积均位于行业前三,头部玩家入场,物业赛道将吸引更多关注。业务模式方面,这家爱讲科技概念的企业,或能打破资本市场对物业企业的刻板印象,讲出一个新故事。

物业赛道热度不再

2021年下半年开始,物业上市热潮不再,递表企业减少。

据时代周报记者统计,2021年上半年,约有30家物业企业顺利递表。进入下半年,多家物企首次递表后未能有进一步突破,二次递表企业增加。截至2021年12月31日,上市物企总数仅为55家。

上市物企则普遍面临股价回调和市盈率下降等问题。

以碧桂园服务(06098.HK)为例。截至3月8日收盘,碧桂园服务股价为40.75港元/股,年内较高点为54.6港元/股。

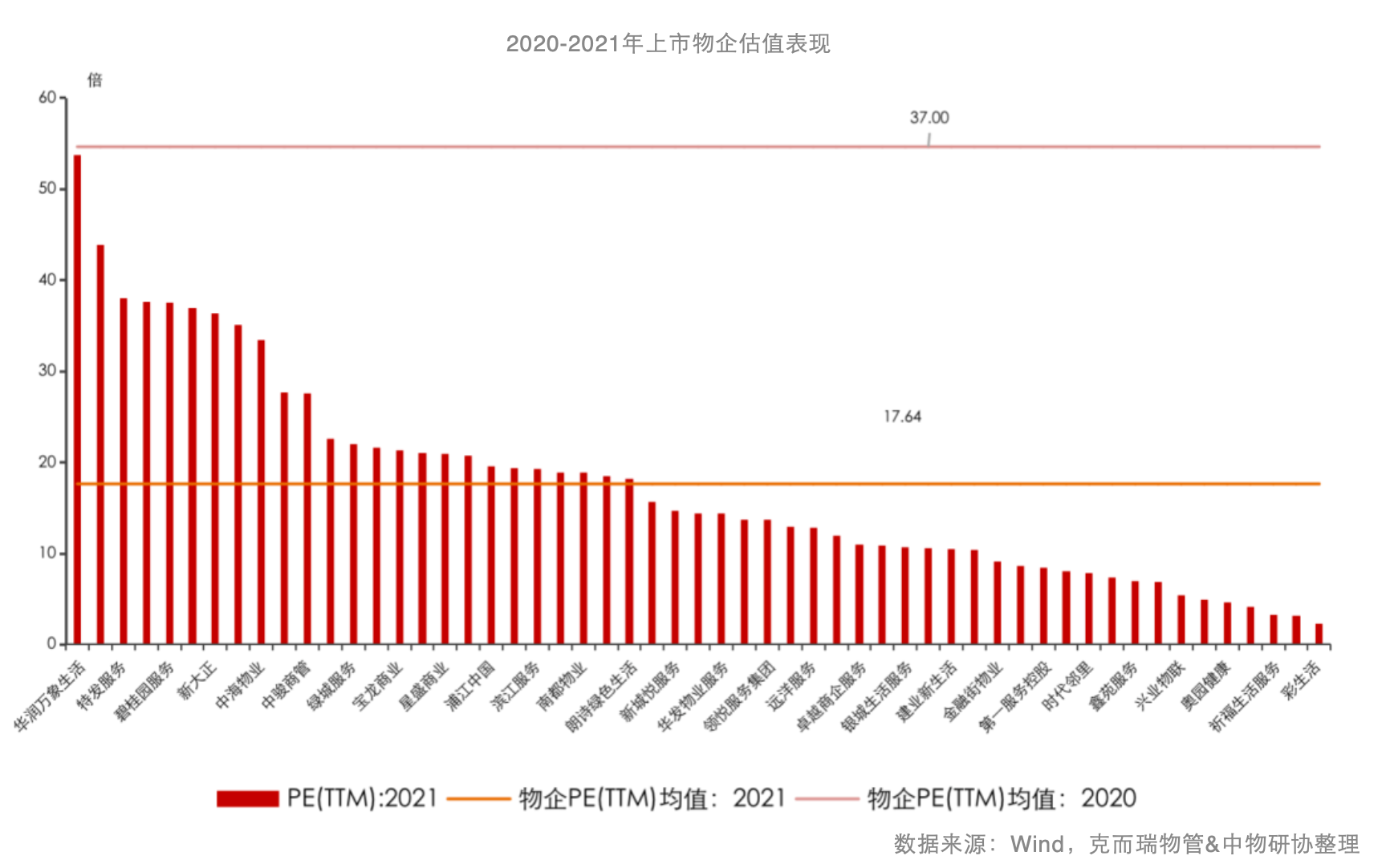

据克而瑞物管数据,2021年,物业板块PE普遍下降。2021年年末,物业板块PE均值仅为17.64倍,相较2020年年末的37倍降幅为52.31%。

其中,市盈率较高的华润万象生活(01209.HK)为53.72倍,较2020年年末下滑64.36%;市盈率较低的彩生活(01778.HK)为2.26倍,较2020年年末下滑74.66%。

立下增长小目标

万物云成立于2001年2月20日,旗下包含空间(Space)、科技(Tech)、成长(Grow)三大业务模块。

此前,时代周报记者从万科业务交流会上获悉,万物云对旗下板块增速有明确预期。万物云CEO朱保全表示,预计万物云在2021全年的收入达250亿元。

在增长规模方面,万科物业增速控制在30%以内、万物梁行增速保持在30%~60%、万物云城增速大于60%,三者定位分别为居民优选的物业管家、企业优选的物业管家、政府优选的物业管家。

2021年10月底,朱保全宣布,未来三年,包括万科物业、万物梁行、万物云城在内的物业板块将共同完成百城千街计划。据悉,万物云在全国288条街道3公里半径的区域物业项目浓度已超过25%,未来发展将聚焦中国100个城市的1000条高浓度街道。

万科A半年报中的财务数据显示,2021年上半年,万物云实现营业收入103.8亿元(含向万科集团提供服务的收入),同比增长33.3%。其中住宅物业服务收入57.1亿元,占比55%;商业物业及设施服务31.6亿元,占比30.4%;智慧城市服务6.3亿元,占比6.1%;社区生活服务收入5.6亿元,占比5.4%;万物成长收入3.2亿元,占比3.1%。

上市前夕,万物云通过收并购扩大规模。克而瑞物管发布的《2021年上半年中国物业企业新增扩展榜单》中,万物云新增内部转化面积为1047万平方米,位于行业第二。

“公司相信如果此次分拆上市得以实现,将有助于突出公司在空间科技服务领域的发展优势,提高公司及万物云的持续运营能力,释放其内在价值,同时有利于公司向开发、经营、服务并重的转型发展。”万科相关人士对时代周报记者表示,通过分拆上市,可以有效增强万物云的资本实力,并拥有独立的资本运作平台以及投资者基础,为其业务发展提供更为多元化的融资渠道,提升万物云竞争优势。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。